En esta oportunidad hemos realizado un resumen-instructivo lo más práctico posible sobre Régimen de Factura de Crédito Electrónica, que ya se está vigente en muchos casos. El régimen tiene la finalidad de promover la financiación de las Pymes, considerando a la factura de crédito un instrumento similar a un cheque diferido.

Vamos a suponer que nuestra PYME se llama MAFALDA S.A. que le vende sus productos, entre otros clientes a CENCOSUD que es una empresa grande.

Primero tener en cuenta que MAFALDA S.A., es considerado MIPYME (incluso tiene el certificado PYME vigente), con lo cual MAFALDA S.A. deberá ser Emisor de Facturas de Crédito Electrónicas y en forma optativa ser Receptor de las mismas de parte de los proveedores. Si ustedes deciden ser Receptor de facturas de crédito, deben exteriorizar la opción en Sistema Registral/Registro Tributario/Caracterizaciones Especiales. Si optan por no ser Receptor, a los proveedores cuando quieran emitir la factura no les dará la opción.

Lo obligatorio, por ahora, es ser emisor en determinadas circunstancias. Para ello (ser Emisor de facturas de crédito MIPYME) debe tener dado de alta el punto de venta a través del cual se va a emitir y dar de alta el servicio web "Registro de Facturas de Crédito Electrónicas MyPyme" con clave fiscal de AFIP, a través del cual se visualizara todo el circuito. Este Servicio se debe dar de alta con clave fiscal, como cualquier otro Servicio Web de la AFIP.

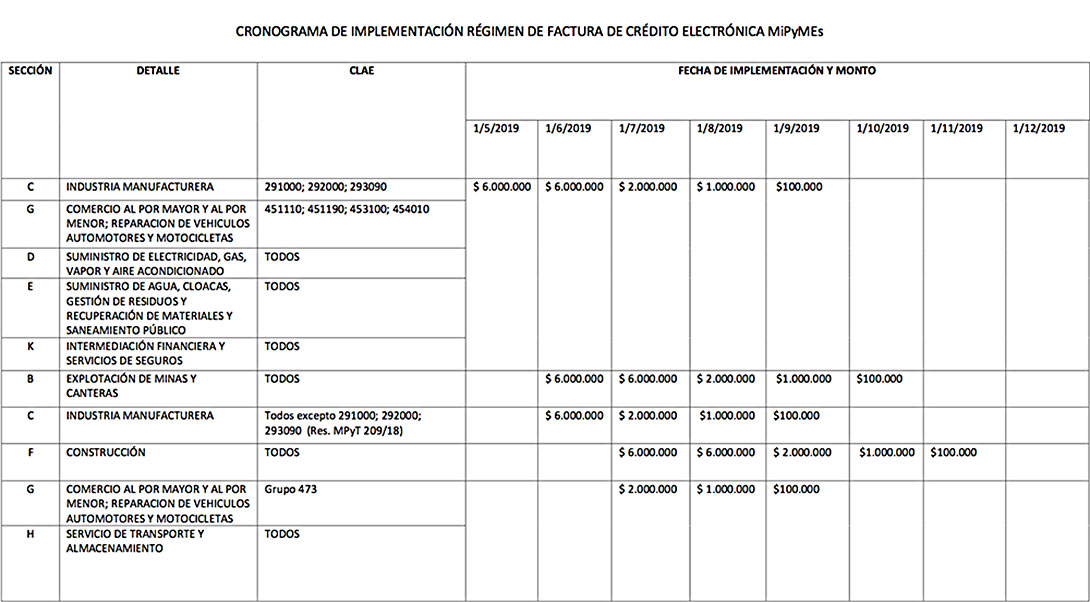

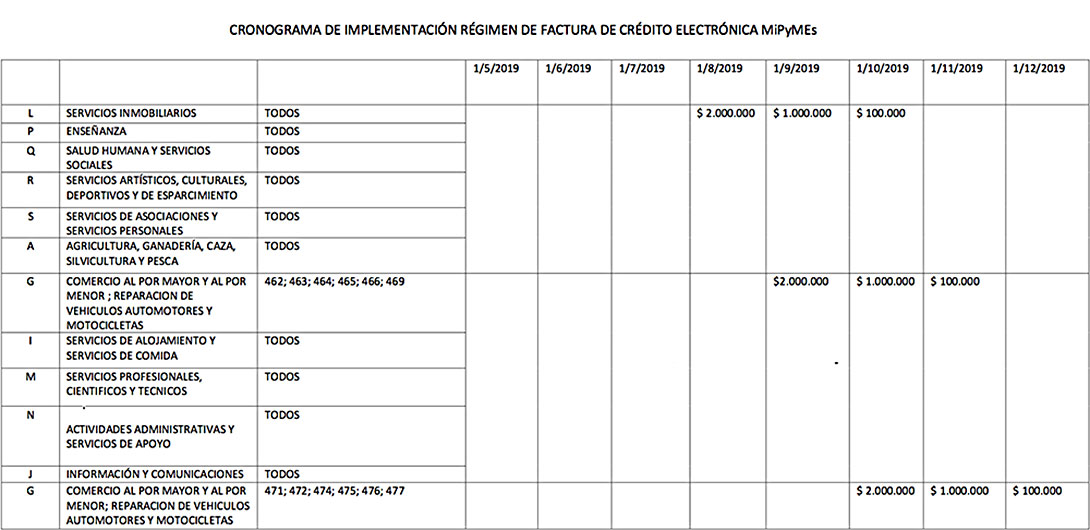

¿A cuáles CLIENTES están obligados a emitir las facturas de crédito?. Siempre a CLIENTES que sean Empresas Grandes o Pymes que hayan optado ser Receptores, que de acuerdo al cronograma (tiene que ver el monto de la factura, el plazo de vencimiento y la actividad del cliente) y al listado que publica la AFIP (actualizado al 05/08/2019) que se los adjunto, se encuentran obligadas a ingresar al Régimen. Por ejemplo, CENCOSUD, se encuentra obligada a ingresar al sistema partir del 01/10/2019, y por ende debe recepcionar facturas crédito cuando el plazo de pago supere los 30 días de plazo y cuyo monto supere a $ 2 millones en Octubre 2019, $ 1 millón en Noviembre y $ 100.000 en Diciembre. Entonces si MAFALDA S.A. emite una factura el 02/10/2019 por $ 2.100.000 y a un plazo de 35 días, debe hacerla como Factura de Crédito Electrónica - FCE en adelante- en lugar de la factura electrónica común.

Puede ocurrir también que ustedes en septiembre emitan una factura mayor a $ 2 millones y a un plazo de 90 días, en este caso como el vencimiento supera el mes de octubre el sistema ya les va a solicitar que la realicen la Factura de Crédito en lugar de Factura Común.

Los comprobantes que se pueden emitir son las Facturas de Credito A, B y C. También Notas de Creditos/Notas de Debito A, B y C. Les adjunto un check list a tener en cuenta sobre los aspectos específicos de los comprobantes

Luego de emitida la FCE, la misma puede ser:

1) Rechazada por el cliente,

2) Aceptada con confirmación del cliente o,

3) Aceptación Tácita. Pasados los 30 días de su emisión,

Si el cliente no la acepta ni rechaza, la misma se considera que fue aceptada. En el momento que es aceptada, la FCE, pasa a ser un Título Ejecutivo y Valor No Cartular, similar al pagaré, en cuanto su ejecución para obtener la cobranza en caso de que el cliente no pague al vencimiento. Existe la posibilidad que el cliente acepte la factura y rechace las Notas de Crédito/Debito, ya que es independiente.

Una vez aceptada, MAFALDA S.A. tiene la opción de:

1) Esperar al vencimiento del plazo y cobrarla (se cobra el valor de la factura neto de retenciones),

2) Descontarla ante una entidad financiera, en cuyo caso el cliente deberá pagar al banco o entidad financiera para su negociación en lugar de pagar a MAFALDA S.A. y MAFALDA S.A. recibirá el dinero del banco o entidad financiera al momento del descuento o,

3) Negociar la factura en el Mercado de Valores, para lo cual MAFALDA S.A. debe tener una cuenta a través de un operador de Bolsa.

En los casos 2) y 3) el valor que se descuenta es neto de notas de crédito, de notas de débito y de retenciones. Hace unos pocos días se negoció la primera factura en la Bolsa, les paso el link del articulo para que vean la tasa que obtuvo de la negociación.

https://www.cronista.com/finanzasmercados/El-mercado-celebra-el-descuento-de-la-primera-factura-electronica-de-una-pyme-20190729-0039.html

Todo este circuito que les comento, tiene un seguimiento se realiza a través Registro de Facturas de Creditos Electronicas MyPyme" con clave fiscal de AFIP o también posee la modalidad de "Webservices" para hacerlo a través del sistema.

MAFALDA S.A. como Agente de Percepción de Ingresos Brutos

En los casos de utilización de Facturas de Crédito Electrónicas MiPyMEs, a los efectos de los regímenes de percepción reglamentados por la presente, el emisor deberá consignar, en el comprobante emitido y en forma discriminada, el importe de la percepción -conforme al régimen general o especial por el que le corresponda actuar y la alícuota vigente a la fecha de tal emisión- que se adicionará al monto a pagar correspondiente a la operación que lo originó. El ingreso de los importes percibidos deberá efectuarse en los plazos establecidos en las normas relativas a cada régimen por el que corresponda actuar.

Normativa Aplicable: CABA: RESOLUCIÓN GENERAL (AGIP) 22/2019; Buenos Aires: RESOLUCIÓN GENERAL (ARBA) 52/2018; Santa Fe: RESOLUCIÓN GENERAL (API Santa Fe) 10/2019; Salta: RESOLUCIÓN GENERAL (DGR Salta) 12/2019; Chaco: RESOLUCIÓN GENERAL (ATP Chaco) 1979/2019; Entre Ríos: RESOLUCIÓN GENERAL (ATER) 368/2019; Tucumán: RESOLUCIÓN GENERAL (DGR Tucumán) 16/2019

El cliente como Agente de Retención

Siendo Cencosud (por ejemplo) Agente de Retención, deberá realizar la retención siguiendo la siguiente normativa:

- En los casos de aceptación expresa de la factura en el registro de “Facturas de crédito electrónicas MiPyMEs”, el sujeto obligado a actuar como agente de retención deberá determinar e informar en el mencionado registro el importe de la retención, de conformidad con el régimen por el cual le corresponda actuar, y dentro del plazo previsto para la aceptación. Sin perjuicio de las normas aplicables para el régimen por el cual corresponda actuar, a los fines de determinar el importe de la retención el agente de recaudación deberá aplicar la alícuota vigente al momento de procederse a la aceptación. Cuando la alícuota vigente supere el cuatro por ciento (4%), deberá aplicar esta última.

- En los casos de aceptación tácita de las “Facturas de crédito electrónicas MiPyMEs”, el agente deberá practicar la retención aplicando la alícuota correspondiente vigente al momento del pago. Cuando la alícuota vigente supere el cuatro por ciento (4%), deberá aplicar esta última.

Por ende se les recomienda, tener listo el servicio y chequear el cronograma y listado de empresas incluídas, a fin de que cuando deban facturar no tengan imprevistos.

Por CP Ezequiel Xalambrí

FdX Contadores S.R.L.